- Domingo, 31 de Julio de 2016 | 00:27Hs. |

- INFORMES

El costo fiscal está en las nubes, especialmente para las PyMEs

Argentina es uno de los países del mundo de mayor presión impositiva para las empresas.

Algunos impuestos son visibles pero también hay muchos invisibles, como los que se cobran en las tarifas de servicios públicos (que pueden ser más de diez) o los que se pagan en el combustible. En algunos sectores, el 50% del precio son impuestos.

A principio del siglo XX un célebre economista austríaco, Ludwig von Mises, decía que todo sistema de impuestos de una nación se invalida a sí mismo por encima de cierta tasa. El desafío teórico por años fue conocer cuál sería esa tasa.

En la Argentina no se necesitan demasiados modelos ni teorías para saberlo, ya que la realidad habla por sí misma: la presión fiscal ha crecido a niveles insostenibles y hoy representa uno de los mayores costos para las pequeñas y medianas empresas.

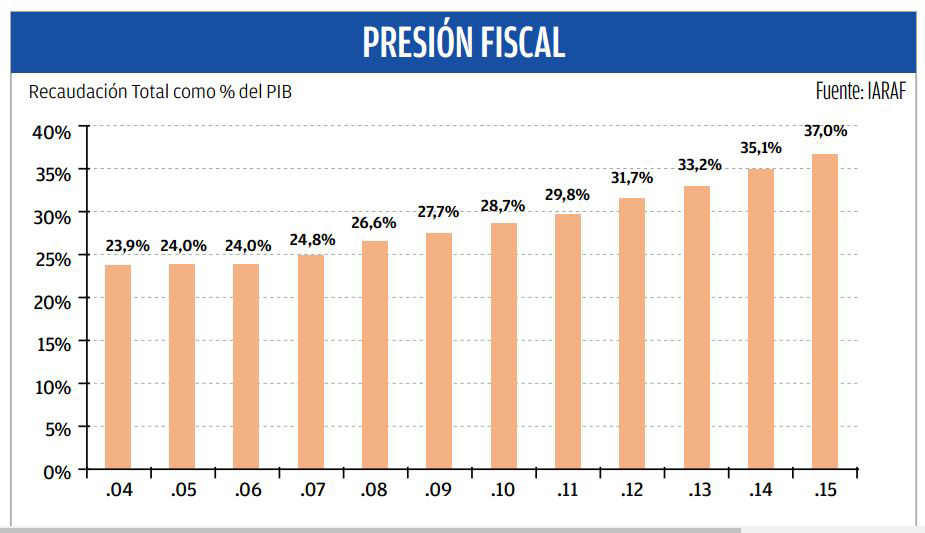

Según un informe del Instituto Argentino de Análisis Fiscal (IARAF), a nivel agregado la presión fiscal pasó de 23,9% del PIB en 2004 a 37% en 2015, alcanzando máximos históricos. Sin embargo, cuando se traduce eso a la empresa surge un dato interesante: esa mayor presión fiscal ha incrementado notoriamente la incidencia de los impuestos en los precios de venta. En otras palabras, es uno de los focos de inflación.

Según IARAF, en el sector alimentos, por ejemplo, en aquellos productos gravados con 21% de IVA, el 44% del precio se lo lleva el Estado Nacional, las provincias y los municipios en impuestos. En el año 2000, la incidencia impositiva en esos mismos productos era de 36%, es decir, ocho puntos porcentuales menos.

MÁS ALTO

Hay sectores en los que el componente impositivo es más alto. Por ejemplo, el costo impositivo incluido en el precio al consumidor final de una bebida alcohólica, considerando las alícuotas vigentes para 2015, era de 49,74%, es decir que prácticamente la mitad del precio de estos productos se explica por los diferentes impuestos y regímenes de seguridad social de cumplimiento obligatorio existentes en el país.

La Confederación Argentina de la Mediana Empresa (CAME) hizo un ejercicio similar con las boletas de servicios públicos, y encontró que en promedio el 30% del precio eran impuestos, pero en algunas ciudades y provincias del país ese costo se acercaba al 50%.

En la provincia de Buenos Aires, una misma boleta de gas pueda llegar a tener diez impuestos diferentes. La incidencia de los impuestos en los precios del producto es elevada, pero tiene otro correlato. Ese precio no refleja la mayor incidencia de los impuestos.

Las firmas han venido absorbiendo parte del mayor costo fiscal con menor rentabilidad para no trasladar al público esa presión, aseguran los empresarios. Esto no parece exagerado: el último reporte de competitividad del Foro Económico Mundial para 2015-2016 ubica a la Argentina como uno de los países del mundo de mayor presión fiscal. Y el impacto de los impuestos está volviendo muy complicada la operatoria de las empresas.

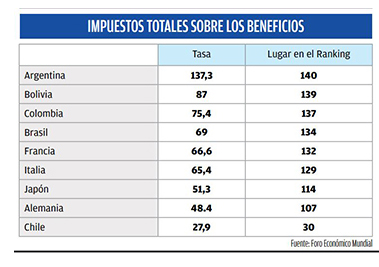

La Argentina ocupa el podio de un ranking muy especial: el de presión fiscal. Según el último informe de competitividad del Foro Económico Mundial 2015-2016, sobre un listado de 140 naciones nuestro país es donde las empresas más impuestos totales sobre los beneficios pagan.

La sumatoria de tasas arroja un valor de 137,3 puntos, casi el doble que países vecinos como Brasil (69 puntos), 3,3 veces más que Uruguay, y casi 5 veces más que Chile, lo que explica buena parte de la baja competitividad local en materia de precios frente a esas economías.

Para medir ese efecto, el Foro suma cinco tipos diferentes de contribuciones que se pagan tras deducciones y exenciones: ganancias, contribuciones sociales y laborales a cargo del empleador, impuestos patrimoniales, impuestos sobre el volumen de negocios, y otros pequeños tributos. Es decir que contempla gravámenes que recaen sobre el empleador y no el empleado, y da una magnitud de la competitividad fiscal comparativa entre empresas de cada nación.

Un resultado similar se obtiene al medir el impacto de los impuestos sobre los incentivos a generar empleo: se ubica como el país con menos incentivos fiscales para eso (ocupa el puesto 140 de 140 países).

IMAGEN

Los resultados son una imagen de lo que sucede con los impuestos en Argentina. Han crecido aceleradamente desde 2003, duplicando la presión fiscal. Las subas más importantes ocurrieron en ganancias e ingresos brutos, y se sumaron numerosas tasas municipales que incrementaron el peso fiscal.

Una medida que suele usarse para medir esa presión es el peso de la recaudación total (Nación, provincias y municipios) sobre el Producto Interno Bruto (PIB). En 2015 alcanzó el 37%, aunque con dos detalles particulares.

Por un lado, el peso de la recaudación sobre el PIB se redujo con el cambio de base del PIB que hizo el gobierno de Cristina Kirchner por 2014. Hasta entonces, ese porcentaje superaba el 44% del producto. El segundo es que aún con el 37% que surge de la medición actual, Argentina tiene más presión fiscal que el promedio de las economías más avanzadas de la OCDE (organización que reúne a los principales países desarrollados del mundo), que tienen una presión del 34,5%. Algo poco lógico si se tiene en cuenta que mantienen bajos niveles de evasión impositiva, mientras que en la Argentina la evasión es mayor y por lo tanto, si sólo se toma el PIB formal, la presión fiscal supera el 50%.

LA LEY PYME TRAJO ALGO DE ALIVIO

La aprobación reciente de la Ley Pyme traerá una bocanada de oxígeno a las Pyme, algo fundamental en un contexto tan difícil para el empresario”, coinciden los empresarios.

Si bien no resuelve el problema actual de las empresas, mejora su liquidez permitiéndole sostener su negocio y reactivar la inversión. Por ejemplo, según explican desde CAME, la ampliación de las REPRO ayudará a sostener el empleo.

La eliminación del Impuesto a la Ganancia Mínima Presunta, un gravamen totalmente distorsivo que las empresas debían pagar antes de saber si tendrían ganancias, alivianará la carga fiscal que soporta la empresa y mejorará su posición financiera. Lo mismo con la posibilidad de tomar como pago a cuenta de ganancias el impuesto al cheque.

A su vez, la posibilidad de que las Pymes que realicen inversiones productivas computen como pago a cuenta de ganancias un 10% sobre el valor de lo que invierten, impulsará la inversión y permitirá que crezca el stock de bienes de capital, generando un mayor avance tecnológico. Esta última medida es inédita en la Argentina.

Es la primera vez que permiten una desgravación de ganancias para la inversión en bienes de capital, algo que los empresarios Pyme vienen pidiendo hace años.

Si bien la nueva ley que impulsa el Gobierno trae alivio, los empresarios sostienen que hay que seguir bajando la presión impositiva y, sobre todo, trabajar en ordenar los impuestos y tasas entre municipios y provincias para evitar superposiciones.

“La presión fiscal a las Pyme ha crecido descontroladamente desde 2003 y se volvió un costo muy difícil de absorber para las empresas”, advierte Osvaldo Cornide, presidente de la Confederación Argentina de la Mediana Empresa (CAME). “Las subas son a todo nivel, no sólo nacional. Desde 2010 casi todas las provincias subieron ingresos brutos o eliminaron exenciones y los municipios han incorporado una cantidad incontable de tasas y sobretasas”, dice Cornide. La queja de los empresarios tiene sentido: el costo impositivo es uno de los de mayor incidencia en la Pyme. Según los empresarios, se lleva hasta 60% de sus márgenes brutos.

INICIO

La carrera por los impuestos se acentuó a partir de 2008-2009, cuando muchas provincias y municipios comenzaron a tener dificultades serias para financiar sus gastos corrientes. Una solución fue la incorporación de nuevos y más impuestos.

Un relevamiento realizado por CAME el año pasado en las 24 jurisdicciones y 100 municipios del país encontró, por ejemplo, que en la industria casi todas las provincias eliminaron las exenciones, y en el caso del comercio minorista hubo 15 provincias que aplicaron subas de entre 16 y 80% en la tasa general.

“La nueva ley fiscal trae un alivio fiscal importante para las empresas, pero hay que seguir trabajando en bajar el costo fiscal y sobre todo en ordenar el desbarajuste que hay entre jurisdicciones donde los impuestos se superponen y una empresa termina pagando doble o triple carga”, dice Cornide.

LOS IMPUESTOS INVISIBLES

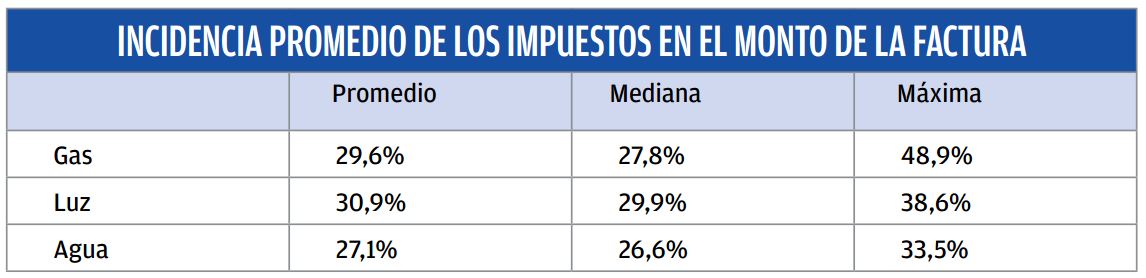

En promedio el 30% del monto de las boletas de gas que reciben las Pyme son impuestos. En la luz, el peso impositivo es de 31% y en el agua de 27%. Pero hay empresas en las que la carga por gas y luz ronda el 50%. Todo depende de su localización. Hay ciudades donde las boletas tienen diez impuestos diferentes. Algunos visibles como el IVA y otros escondidos en resoluciones, fondos de emergencia, tasas municipales u ordenanzas.

En el debate sobre las agresivas subas en las tarifas de servicios públicos (agua, luz, y gas), un dato que pasó más desapercibido es la alta carga tributaria que contienen las facturas. Algunos son impuestos visibles y conocidos, como el IVA, pero hay muchos otros de montos chicos y medios que nadie conoce pero suben el valor de la factura. Fondos de Santa Cruz, contribuciones municipales, resoluciones especiales, ordenanza municipal, tasa por alumbrado público, son algunos de los nombres que llevan los tributos dispersos en las facturas.

Según un análisis realizado por la Confederación Argentina de la Mediana Empresa (CAME) en más de 500 boletas de luz, gas y agua que reciben las Pyme de diferentes regiones del país, se obtienen las siguientes características: En promedio el 29,6% del monto de las facturas de gas que pagan las empresas son impuestos, pero hay casos de empresas en las que la incidencia llega al 48,9%.

Por ejemplo, en la Ciudad de Buenos Aires una factura de gas paga hasta siete cargas diferentes, entre las que se destacan, además del IVA, la Resolución Enargas I/2407, IIBB transporte, IIBB distribución, Impuesto Ley 25.413, o el Fondo Fiduciario Art. 84 Ley 25 725, entre otros. Yendo hacia otras provincias, aparecen cargos adicionales.

En la tarifa de luz, en promedio el 30,9% del monto que pagan las empresas relevadas corresponde a impuestos, con máximos en algunas firmas de 38,6%.

En ciudades como CABA o provincias como Catamarca, las facturas de luz de las empresas tienen cinco cargas que inciden en el monto, pero en provincia de Buenos Aires, las cargas fiscales de las facturas llegan a diez.

En la tarifa de agua, la incidencia promedio de los impuestos en la nueva boleta es de 27,1%, registrándose firmas donde la carga llega a 33,5% en la muestra analizada. En general las boletas de ese servicio tienen entre cinco y siete cargas tributarias adicionales.